Steuererklärung für 2024: Abgabefrist endet am 31. Juli!

-

Die reguläre Abgabefrist für die Steuererklärung endet am 31. Juli. Eine automatische Fristverlängerung wie in den Pandemie-Jahren gibt es nur noch für Steuererklärungen, die über Steuerberater oder Lohnsteuerhilfevereine beim Finanzamt eingereicht werden. Für alle anderen gilt: Die gesetzliche Frist ist zurück.

Inhalt

Steuersoftware SteuerSparErklärung: Schnell & sicher zur fertigen Steuererklärung!

Alles, was man zum Thema Steuererklärung wissen muss: Keine Angst vor dem Finanzamt – So kompliziert ist es gar nicht!

Die Abgabefristen gelten für die nicht nur für die Einkommensteuer, sondern auch für Körperschaftsteuer, Gewerbesteuer und Umsatzsteuer.

Steuererklärung 2024: Fristverlängerung - Muster

Wer den Abgabetermin für die Steuererklärung 2024 nicht einhalten kann, sollte jetzt beim Finanzamt einen Antrag auf Fristverlängerung stellen → Download: Muster für Fristverlängerung bei der Steuer

Steuererklärung selbst machen: Diese Steuerfristen gelten

Steuererklärung für 2024: Abgabefrist

Für Steuerpflichtige, die ihre Steuererklärung selbst erstellen, gelten ab dem Veranlagungszeitraum 2024 wieder die normalen Abgabefristen. Die Steuererklärung für 2024 muss also spätestens am 31. Juli 2025 beim Finanzamt abgegeben werden.

Die Steuererklärung für den Besteuerungszeitraum 2023 musste am 2. September 2024 beim Finanzamt sein. Hier wurde die Abgabefrist um einen Monat auf den 31.8.2024 verschoben. Da dies ein Samstag war, verschobt sich der Termin auf Montag, den 2.9.2024.

Wer die Frist für die Steuererklärung für 2023 verpasst hat, sollte einen Steuerberater oder Lohnsteuerhilfeverein mit der Erstellung beauftragen. Dann ist für die Abgabe der Steuererklärung für 2023 nämlich noch Zeit bis zum 2. Juni 2025.

Ab wann setzt das Finanzamt Verspätungszuschläge fest?

Das Finanzamt ist verpflichtet (!), bei nicht beratenen Steuerpflichtigen einen Verspätungszuschlag zu erheben, wenn die Steuererklärung deutlich zu spät abgegeben wird. Dabei gelten folgende Fristen:

-

für die Besteuerungszeiträume 2020 und 2021: Abgabe nicht innerhalb von 25 Monaten,

-

für den Besteuerungszeitraum 2022: Abgabe nicht innerhalb von 24 Monaten,

-

für den Besteuerungszeitraum 2023: Abgabe nicht innerhalb von 22 Monaten und

-

für den Besteuerungszeitraum 2024: Abgabe nicht innerhalb von 21 Monaten

jeweils nach Ablauf des Kalenderjahres oder nach dem Besteuerungszeitpunkt.

Wichtig: Wer die Frist nicht einhalten kann, sollte in jedem Fall eine Fristverlängerung beantragen! Ansonsten droht bei Versäumen der Frist die Festsetzung eines Verspätungszuschlags durch das Finanzamt.

|

|

|

Für den Antrag auf Fristverlängerung empfehlen wir unseren kostenlosen Musterbrief »Antrag auf Fristverlängerung der Steuererklärung«.

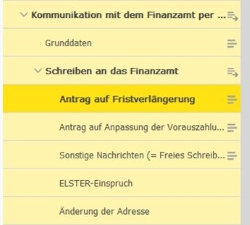

Nutzer der SteuerSparErklärung finden den Musterbrief natürlich auch in ihrer Steuer-Software zum Ausdrucken. Alternativ kann der Antrag ganz einfach elektronisch aus der Software über Elster an das Finanzamt gesendet werden (siehe Abbildung links). Das spart Zeit und Portokosten. |

Steuerfrist bei »beratenen Steuerpflichtigen«

Wird die Hilfe eines Steuerberaters oder eines Lohnsteuerhilfevereins in Anspruch genommen, hat man üblicherweise bis zum 28.2. des übernächsten Jahres Zeit für die Abgabe der Steuererklärung. Die Steuererklärung für das Jahr 2023 musste also spätestens am 28.2.2025 beim Finanzamt sein.

Für Steuerpflichtige, die die Steuererklärung von einem Steuerberater oder einen Lohnsteuerhilfeverein erstellen lassen, gelten noch Verlängerungen bei den Abgabefristen.

Unter Berücksichtigung von Wochenenden und Feiertagen ergeben sich danach folgende Abgabetermine:

-

für den Besteuerungszeitraum 2023: 2. Juni 2025 und

-

für den Besteuerungszeitraum 2024: 30. April 2026.

Bei beratenen Steuerpflichtigen gelten erst ab dem Veranlagungszeitraum 2025 wieder die »normalen« Steuerfristen. In diesen Fällen heißt das: Die Steuererklärung ist grundsätzlich spätestens bis zum letzten Tag des Monats Februar des zweiten auf den Besteuerungszeitraum folgenden Kalenderjahres abzugeben. Die Steuererklärung für 2025 muss dem Finanzamt also spätestens am 1.3.2027 vorliegen (da der 28.2.2027 ein Sonntag ist).

Mit dem Steuerprogramm SteuerSparErklärung ist die Steuererklärung für 2024 schnell, einfach und fehlerfrei erledigt – ganz bequem am eigenen PC oder Mac. Die ideale Steuersoftware für alle, die das Beste aus ihrer Einkommensteuer herausholen möchten, ohne sich durch komplizierte Formulare zu kämpfen.

(MB)