Steuerklassenrechner - Hilfe bei der Wahl der Steuerklasse

Der Steuerklassen-Rechner hilft verheirateten Arbeitnehmern bei der Steuerklassenwahl. Also dabei, sich für die steuerlich günstigste Steuerklassenkombination bei der zu zahlenden Lohnsteuer zu entscheiden. Ehepaare können aus Steuerklassenkombinationen 3/5 bzw. 5/3, 4/4 und Steuerklasse 4 mit Faktor wählen. Welche Kombination für Ihre Lohnsteuer optimal ist, bestimmt unser Rechner für Sie.

Der Steuerklassenrechner für Rentner und Arbeitnehmer

Der Rechner richtet sich sowohl an verheiratete Arbeitnehmer und Arbeitnehmerinnen als auch an verheiratete Rentnerinnen und Rentner. Auch, wenn bei einem Ehepaar ein Partner bereits in Rente ist und einer noch einer steuerpflichtigen Arbeit nachgeht, können Sie den Steuerklassenrechner bemühen, um herauszufinden, mit welcher Steuerklassenkombination Sie das meiste Netto vom Brutto aus Ihrem Gehalt herausholen. Wir empfehlen den Steuerklassenrechner bei Ehepaaren immer dann, wenn sich an der Einkommenssituation etwas ändert.

Das kann die Heirat selbst oder eine Neuvermählung sein. Das kann der Übertritt eines Partners in die Rente sein. Es kann aber auch eine Gehaltsveränderung betreffen, etwa bei einer Gehaltserhöhung oder Jobverlust eines der beiden Partner. Oder wenn sich die Einkommensverhältnisse durch die Geburt eines Kindes reduzieren; weil zum Beispiel einer der Partner in Teilzeit arbeitet oder in Elternzeit ist.

So funktioniert der Steuerklassenrechner

- Wählen Sie zuerst den Lohnzahlungszeitraum aus (Monat oder Jahr), für den die Zusammenveranlagung gelten soll.

- Geben Sie dann im Feld "Bruttolohn" Ihr Bruttogehalt und das Ihres Ehegatten oder Ihrer Ehefrau ein und ermitteln Sie das optimale Nettogehalt für sich!

- Beim Eintragen der Daten beider Ehepartner in den Rechner können Sie wählen, ob Sie die monatlichen oder die jährlichen Bruttobezüge für die Berechnung der günstigsten Steuerklasse zu Grunde legen möchten. Die Informationen, die Sie im Rechner eingeben müssen, können Sie Ihren Lohnsteuerkarten entnehmen. Alternativ auch Ihrem Gehalts-, Steuer- und / oder Rentennachweis.

Die optimale Lohnsteuerklasse für Verheiratete berechnen

Mehr Netto vom Brutto: Mit dem Steuerklassenrechner für Ehepaare nach der Heirat oder Scheidung wissen Sie jederzeit, ob sich für Sie und Ihre/n Partner/in ein Steuerklassenwechsel lohnt. Unser Angebot zum Berechnen der optimalsten Kombination zweier Lohnsteuerklassen ermöglicht es Verheirateten in verschiedenen Konstellationen die Steuerklassenwahl, das Maximum an Steuererleichterungen für sich auszuloten.

Die passende Kombination von Steuerklassen bei Verheirateten und Getrennten im Trennungsjahr bzw. Verwitweten im Sterbejahr und im Jahr darauf ist individuell verschieden. So hängt die Wahl der richtigen Kombination oder Steuerklasse unter anderem von der jeweiligen Einkommenshöhe der Eheleute ab und davon, ob ein erziehungspflichtiges Kind im Haushalt lebt.

Der Steuerklassenrechner leistet Hilfestellung, damit Sie die maßgeschneiderte Lösung für Ihre individuelle Situation finden und Ihren Steuerklassenwechsel dem Finanzamt mitteilen können. Einleiten müssen Sie einen Wechsel Ihrer Steuerklasse oder Steuerklassenkombination dann formgerecht per Antrag (Download) bei Ihrem zuständigen Finanzamt. Wie Sie vorgehen müssen, um als Ehepaar die Steuerklasse wechseln zu können, finden Sie in unserem Ratgeber zum Steuerklassenwechsel heraus.

Wieso lohnt es sich, die Steuerklassen zu berechnen?

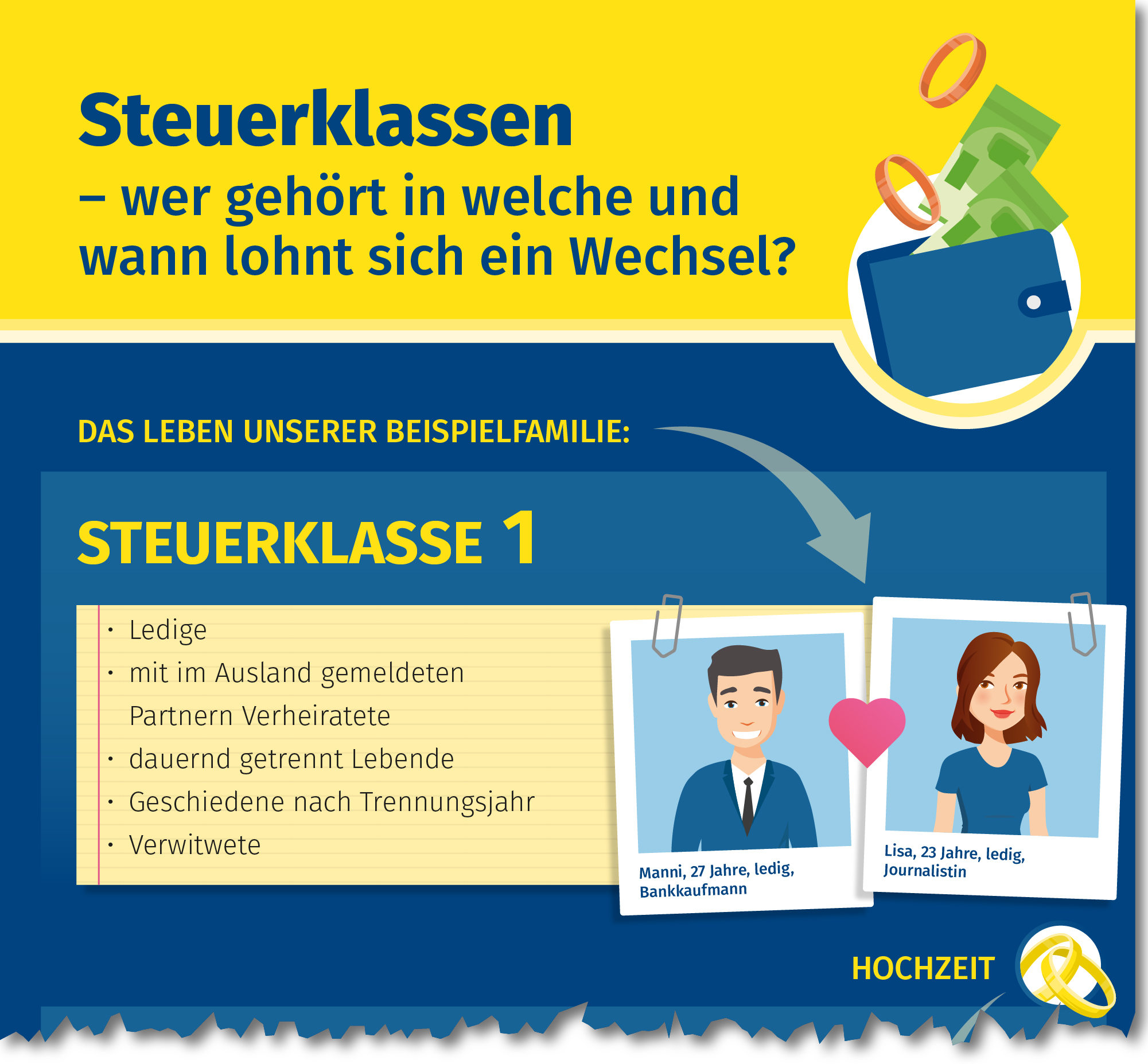

Wer heiratet, ändert automatisch die Steuerklasse. Auch als langjährige Partner oder Verlobte gelten Paare vor dem Gesetz als Ledige. Somit haben beide Steuerklasse 1 – vorausgesetzt, dass beide ein Nettogehalt aus regulärer Angestelltentätigkeit beziehen und eine/r der beiden nicht aktuell noch mit Ehepartner Nummer eins verheiratet, aber getrennt lebend ist.

Nach der Hochzeit wechseln beide Partner dann als Eheleute automatisch in die Steuerklasse 4. Diese lohnt sich aber nur für Ehepaare, bei denen die Nettobezüge etwa gleich hoch sind. Sobald ein Partner deutlich mehr verdient als der andere, kann ein Wechsel des Besserverdienenden in die Steuerklasse 3 steuerliche Vorteile bringen.

Unser Steuerklassenrechner verrät Ihnen ganz genau, wie Sie von einem Wechsel der Lohnsteuerklasse nach der Heirat profitieren können, indem er Ihnen die an Ihre Einkommenssituation angepasste Optimalkombination vorschlägt. So haben Sie nach der Heirat mehr Netto vom Brutto.

Tipp: Hier finden Sie eine ausführliche Übersicht über alle Steuerklassen 1 bis 6

Alternativ zur Steuerklassen-Kombination, können Ehepartner auch das Faktorverfahren wählen: "Ehepartner sowie eingetragene Lebenspartner, die beide Arbeitslohn beziehen, können statt der Steuerklassen-Kombination 3/5 oder 4/4 die Kombination 4-Faktor/4-Faktor wählen (§ 39f EStG). Der Faktor ist ein steuermindernder Multiplikator, der die Vorteile des Splittingtarifs auf die unterschiedlich hohen Arbeitslöhne beider Ehepartner verteilt. Der Lohnsteuerabzug ist deshalb genauer und vermeidet damit in der Regel Einkommensteuer-Nachzahlungen."

Fragen und Antworten rund um Steuerklassen und unseren Steuerklassenrechner:

Im Folgenden beantworten wir Ihnen die wichtigsten Fragen zu Steuerklassen und unserem Steuerklassenrechner:

Wann ändert sich die Steuerklasse bzw. wann muss man sie ändern?

Ein Wechsel der Steuerklasse findet immer dann statt, wenn sich der Familienstand oder das Einkommensverhältnis einer steuerpflichtigen Person ändert. Bei einer Heirat also, bei Scheidung, im Sterbefall des Ehepartners, Geburt oder Adoption eines Kindes oder eventuell bei einem Nebeneinkommen, das über eine bestimmte Untergrenze hinausgeht. Zur Berechnung der (geeigneten) Steuerklasse, steht unser Steuerklassenrechner gratis zur Verfügung.

Erhöht sich durch einen Steuerklassenwechsel das Einkommen?

Wer bei Heirat eine optimierte Steuerklassenkombination wählt, kann dadurch ein höheres Gesamteinkommen erzielen. In vielen Fällen gleicht sich dieses Mehr, das zur Verfügung steht, bei der jährlichen Steuererklärung dann wieder aus.

Welche Steuerklasse bei Arbeitslosengeld?

Wenn Verheiratete in Bälde damit rechnen müssen Lohnersatzleistungen wie Elterngeld, Kranken- oder Kurzarbeitergeld oder eben Arbeitslosengeld zu beziehen, sollten sie, sofern nicht ohnehin schon so gewählt, einen Wechsel in die Steuerklasse III forcieren. Das reduziert die Steuerbelastung und erhöht im Umkehrschluss die Bezüge. Allerdings muss ein Wechsel der Steuerklasse rechtzeitig beantragt werden. Und nicht in jedem Fall ist ein Wechsel sinnvoll oder ratsam. Sprechen Sie hier im Vorfeld besser mit einem Steuerberater, der sich Ihres individuellen Falles gezielt annimmt.

Wie oft kann man die Steuerklasse wechseln?

Die Steuerklasse zu wechseln ist grundsätzlich ein Mal pro Jahr möglich. Ausnahmen bestehen immer dann, wenn unvorhergesehene Ereignisse eintraten; etwa bei Arbeitslosigkeit oder der Aufnahme einer Arbeit, bei Arbeitslosigkeit oder im Todesfall von Kindern und Ehepartnern.

Wie kann man die bestmögliche Steuerklasse berechnen?

Mit Hilfe unseres Steuerklassenrechners können Sie bequem verschiedene Szenarien durchspielen. Nachdem Sie Ihre Informationen eingetragen haben, zeigt unser Steuerklassenrechner Ihnen einen komfortablen Vergleich verschiedener Steuerklassenkombinationen an und schlägt auch die optimale Steuerklassenkombination auf Basis der eingegebenen Daten vor.

Wie beeinflusst das Gehalt die Wahl der Steuerklasse?

Die Wahl der Steuerklasse ist beim Wunsch nach Steueroptimierung im wesentlichen abhängig vom Gehalt der verheirateten Parteien. Wenn sich die Einkommenssituation ändert, kann ein Wechsel der Steuerklassen Sparpotential bieten. Zur Berechnung des effektiven Einkommens steht neben unserem Steuerklassenrechner auf unseren Seiten auch ein Brutto-Netto-Gehaltsrechner für Angestellte zur Verfügung.

Alle Angaben und Berechnungen erfolgen ohne Gewähr. Die Haftung ist ausgeschlossen.