Umsatzsteuer: Fehler können teuer werden

-

Ob Sie wollen oder nicht: Als Unternehmer ist die Umsatzsteuer Ihr ständiger Begleiter im Tagesgeschäft. Sie müssen immer feststellen, welche Einnahmen, die Sie für Ihre Leistungen (also für Lieferungen oder sonstige Leistungen) erhalten, umsatzsteuerpflichtig sind und welcher Steuersatz anzuwenden ist. Wir helfen Ihnen dabei.

Sie müssen dauernd aufpassen...

Haben Sie beispielsweise Ihrem Kunden zu Unrecht für einen steuerpflichtigen Umsatz keine Umsatzsteuer berechnet, müssen Sie, wenn das bemerkt wird, nachträglich aus Ihren Einnahmen Umsatzsteuer herausrechnen und abführen. Meist wird es nicht gelingen, diese Umsatzsteuer von den Kunden zurückerstattet zu bekommen. Sie bleiben also auf der Steuernachforderung sitzen.

Sollten Sie umgekehrt versehentlich auf steuerfreie Umsätze Umsatzsteuer in Rechnung gestellt haben, müssen Sie diese an das Finanzamt zahlen. Allerdings können Sie Ihre Rechnung berichtigen und sich die Umsatzsteuer wieder zurückholen. Gleiches gilt, wenn Sie einen zu hohen Steuersatz ausweisen, also statt zutreffenden 7 % stellen Sie 19 % in Rechnung.

Ist Ihr Kunde Unternehmer und deckt das Finanzamt diesen Sachverhalt auf, wird es Ihrem Kunden rückwirkend den Vorsteuerabzug streichen. Eine nach dem Gesetz nicht geschuldete Umsatzsteuer darf nicht als Vorsteuer abgezogen werden. Und das bedeutet möglicherweise Ärger auch für Sie. Denn Ihr Kunde wird versuchen, sich das Geld von Ihnen wieder zu holen.

So ist die Prüfungsreihenfolge

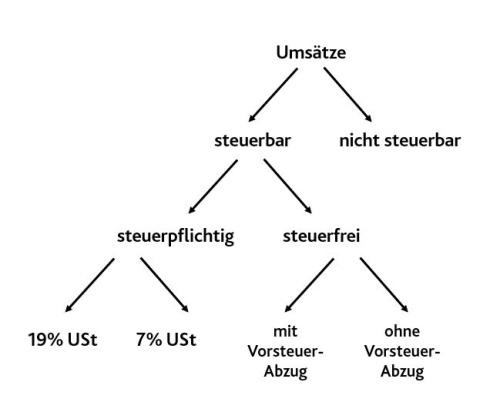

Der logische Aufbau des Umsatzsteuergesetzes kommt Ihnen zugute, wenn Sie Ihre Einnahmen aus umsatzsteuerlicher Sicht ordnen

. Die Umsatzsteuer-Vorschriften bauen stufenartig aufeinander auf. Das folgende Schaubild gibt einen Überblick.

-

Als Erstes ist zu prüfen, ob ein Umsatz steuerbar ist, d.h., ob er überhaupt vom deutschen Umsatzsteuergesetz erfasst wird. Oder umgekehrt: Ist ein Umsatz nicht steuerbar, fällt keine deutsche Umsatzsteuer an. Die Steuerbarkeit hängt insbesondere davon ab, ob dem jeweiligen Umsatz eine Gegenleistung gegenübersteht und ob die Leistung in Deutschland ausgeführt wurde.

-

Ist der Umsatz in Deutschland steuerbar, könnte er steuerbefreit sein. Also müssen die Umsatzsteuerbefreiungen geprüft werden. Steuerfrei sind z.B. Leistungen, die dem Allgemeinwohl dienen. Dass ein Umsatz steuerfrei sein soll, hört sich erst einmal gut an. Aber die Kehrseite der Medaille ist: Grundsätzlich schließen umsatzsteuerfreie Umsätze den Vorsteuerabzug für die dafür benötigten Eingangsleistungen bei Ihnen aus.

-

Hiervon gibt es bei bestimmten Umsätzen eine Ausnahme. Sie können freiwillig zur Umsatzsteuer optieren und sich dadurch den Vorsteuerabzug sichern.

-

Ist der Umsatz steuerbar und steuerpflichtig, ist noch der Steuersatz zu ermitteln. In Betracht kommt entweder der ermäßigte Steuersatz von 7 % oder der reguläre Steuersatz von 19 %.

|

NOCH MEHR UMSATZSTEUER-WISSEN |

|

|