Fragebogen zur steuerlichen Erfassung: Die Anmeldung beim Finanzamt

Du willst den Schritt in die Selbstständigkeit wagen? Dann musst du deine selbstständige Tätigkeit immer bei deinem Finanzamt anmelden – egal, ob du dich als Freiberufler selbstständig machst oder ob du zukünftig ein Gewerbe ausübst.

INHALT

- Warum ist der Fragebogen zur steuerlichen Erfassung so wichtig?

- Was braucht man für die Abgabe des Fragebogens?

- Was will das Finanzamt im Fragebogen zur steuerlichen Erfassung wissen?

- Hinweis zum Versand des Fragebogens zur steuerlichen Erfassung

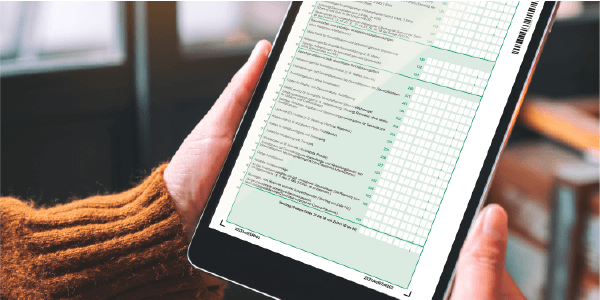

Für dich als Existenzgründer oder Existenzgründerin gehört das Ausfüllen des sogenannten »Fragebogens zur steuerlichen Erfassung« zu deinen ersten Aufgaben und ist somit der Start deiner steuerlichen Pflichten in deiner Karriere als Selbstständiger bzw. Selbstständige. Du bist verpflichtet, diesen steuerlichen Erfassungsbogen innerhalb eines Monats nach Beginn deiner Selbstständigkeit beim Finanzamt abzugeben – und zwar elektronisch über das ELSTER-Portal.

Tipp Gehst du in deiner neuen Selbstständigkeit einem Gewerbe nach, dann musst du deinen Betrieb unmittelbar nach Eröffnung auch noch beim Gewerbeamt deiner Gemeindeverwaltung oder Stadtverwaltung anmelden. Die dazu notwendigen Formulare findest du meist auf der Internetseite deiner Gemeindeverwaltung.

-

Existenzgründung: Anmeldung eines Betriebs bei Gemeinde und Finanzamt – mit Ausfüllhilfe für den Fragebogen zur steuerlichen Erfassung!

-

Freiberuflich oder gewerblich? Wissen, worauf es ankommt

Warum ist der Fragebogen zur steuerlichen Erfassung so wichtig?

Mit dem Fragebogen teilst du dem Finanzamt mit, dass du jetzt selbstständig arbeitest. Nach der Prüfung durch das Finanzamt erhältst du dann deine Steuernummer, die du zum Beispiel für die Erstellung von Rechnungen benötigst. Auch wenn du bereits eine Steuernummer hast, ist die Übermittlung des Fragebogens zur steuerlichen Erfassung erforderlich. Denn wegen deiner neu aufgenommenen Selbstständigkeit kann sich die Zuständigkeit innerhalb des Finanzamts ändern. Du bekommst dann eine neue Steuernummer, unter der auch deine betriebliche Tätigkeit vermerkt ist.

Tipp Verwechsle die Steuernummer nicht mit deiner Steuer-Identifikationsnummer (Steuer-ID, Steuer-IdNr.)! Die Steuer-ID erhält jeder Bürger in Deutschland bereits bei der Geburt und sie ist ein Leben lang gültig. Die Steuernummer erhältst du erst mit der Abgabe der ersten Steuererklärung oder durch die Abgabe des Fragebogens zur steuerlichen Erfassung.

Was braucht man für die Abgabe des Fragebogens?

Um den Fragebogen online auszufüllen, musst du dich bei »Mein ELSTER« registrieren und identifizieren. Aus unserer Sicht geht das am einfachsten mit dem sogenannten ELSTER-Zertifikat – das ist eine Datei, die auf deinem Computer gespeichert wird. Wenn du schon eine Steuererklärung online über Elster abgegeben hast, liegt dir dieses Zertifikat vielleicht schon vor. Falls nicht, kannst du das Elster-Zertifikat einfach online beantragen.

Tipp In der Rubrik »Formulare & Leistungen« werden dir bei ELSTER verschiedene Formulare für die steuerliche Erfassung angeboten. Als Existenzgründer mit einer freiberuflichen oder gewerblichen Tätigkeit wählst du hier den »Fragebogen zur steuerlichen Erfassung für Einzelunternehmen« aus.

Was will das Finanzamt im Fragebogen zur steuerlichen Erfassung wissen?

Der Fragebogen besteht aus mehreren Abschnitten, sogenannten Teilseiten. Diese Angaben sind für dich wichtig:

- Allgemeine Angaben: Name, Adresse, Geburtsdatum, Familienstand.

- Angaben zur Tätigkeit: Was genau machst du in deiner Selbstständigkeit? Zum Beispiel: »Grafikdesigner«, »Online-Händler« oder »Tagesmutter«. Anhand dieser Angaben sieht das Finanzamt, ob du als Gründer mit einer freiberuflichen oder einer gewerblichen Tätigkeit startest.

- Bankverbindung: Diese Angabe ist freiwillig, aber sinnvoll – zum Beispiel für Steuererstattungen.

- Angaben zum Unternehmen: Hier solltest du den Namen deines Unternehmens angeben, mit dem du am Markt auftrittst.

- Voraussichtliche Einkünfte: Hier schätzt du den Gewinn aus deiner neu angemeldeten selbstständigen Tätigkeit und gibst auch andere Einkünfte an. Das Finanzamt will mit diesen Angaben feststellen, ob du schon während des Jahres Einkommensteuer-Vorauszahlungen leisten musst.

- Gewinnermittlung: In der Regel wirst du deinen Gewinn zu Beginn deiner Selbstständigkeit mit einer Einnahmen-Überschuss-Rechnung (EÜR) ermitteln.

- Umsatzsteuer: Für dich als Existenzgründer spielt hier die Frage der Kleinunternehmer-Regelung eine große Rolle. Im Jahr der Betriebseröffnung bist du so lange Kleinunternehmer, wie dein Umsatz im Gründungsjahr 25.000 Euro nicht übersteigt. Du kannst aber auch darauf verzichten, dass die Kleinunternehmer-Regelung bei dir angewendet wird. Als Kleinunternehmer oder Kleinunternehmerin bist du von der Umsatzsteuer befreit, darfst aber auch keine Vorsteuer abziehen.

Tipp Du solltest unbedingt prüfen, welche Vorteile und Nachteile die Kleinunternehmer-Regelung für dich haben kann. Mehr Informationen zur Kleinunternehmer-Regelung findest du in unserem Beitrag »Umsatzsteuer Kleinunternehmer: Regeln, Vorteile und Nachteile«.

- Sollversteuerung oder Istversteuerung: Bei der Istversteuerung zahlst du erst dann die Umsatzsteuer, wenn dein Kunde seine Rechnung bei dir bezahlt hat.

Tipp Du solltest hier unbedingt die Istversteuerung beantragen. Das bringt dir einen Liquiditätsvorteil, weil du nicht schon vorher die Steuer zahlen musst, bevor das Geld auf deinem Konto ist. So hast du mehr Geld zur Verfügung und kannst besser planen.

- USt-ID: Hast du Kunden oder Lieferanten im EU-Ausland, brauchst du eine Umsatzsteuer-Identifikationsnummer, die du im Fragebogen zur steuerlichen Erfassung beantragen kannst.

-

Istversteuerung Umsatzsteuer später zahlen und liquide bleiben

Hinweis zum Versand des Fragebogens zur steuerlichen Erfassung

Nachdem du deine Angaben in den Teilseiten des Fragebogens zur steuerlichen Erfassung gemacht hast, kannst du deine Angaben auf Vollständigkeit und Plausibilität prüfen. Sind keine Fehler vorhanden, ist der Weg für die Übermittlung an das Finanzamt frei.

Tipp Speicher dir die Zusammenfassung und das Übermittlungsprotokoll ab, damit du bei Rückfragen des Finanzamts noch weißt, welche Angaben du gemacht hast.

Unser Software-Tipp für Selbstständige

SteuerSparErklärung für Selbstständige

Die wichtigsten Links