PV Anlage & Steuererklärung

Hast du eine Photovoltaikanlage oder überlegst, eine PV-Anlage installieren zu lassen? In Sachen Steuern gab es hier in den letzten Jahren große Änderungen. Im besten Fall interessiert sich das Finanzamt gar nicht mehr für deine Anlage.

Das gilt jedenfalls dann, wenn du erst seit 2023 eine Photovoltaikanlage angeschafft hast. Wer eine solche Anlage schon länger sein Eigen nennt, muss sich mit Einkommensteuer und Umsatzsteuer beschäftigen.

Tipp Für Balkonkraftwerke gelten andere Regel. Die gute Nachricht: Steuerlich hast du damit keinen Stress, denn es gibt nichts zu beachten. Wir gehen am Ende dieser Seite kurz auf Balkonkraftwerke ein.

Falls du über ein Kleinwindkraftwerk als Ergänzung zu deiner PV-Anlage nachdenkst, empfehlen wir dir den Artikel »Kleinwindkraftwerke & Steuern: Was muss man dazu wissen?«

INHALT

- Muss man Photovoltaikanlagen anmelden?

- Einkommensteuer bei Photovoltaikanlagen

- Ab 2022: Einnahmen und Eigenverbrauch sind einkommensteuerfrei

- Ab 2023: Keine Umsatzsteuer auf den Kauf einer PV-Anlage

- Gibt es noch umsatzsteuerliche Verpflichtungen?

- Entnahme einer Photovoltaikanlage

- Abbau der Anlage

- Steuererklärung für Photovoltaikanlagen mit der SteuerSparErklärung PLUS

- Sonderfall: Balkon-Anlagen

Muss man Photovoltaikanlagen anmelden?

Wenn du eine neue Photovoltaikanlage erworben hast, musst du deinen Energieversorger darüber informieren, denn der soll ja schließlich den von dir erzeugten Strom ganz oder teilweise abnehmen.

Außerdem ist eine Registrierung der Anlage im Marktstammdatenregister der Bundesnetzagentur Pflicht.

Auch das Finanzamt musst du informieren. Daran ändern auch die ab dem Jahr 2022 eingeführte Einkommensteuerbefreiung und der ab 2023 geltende Nullsteuersatz bei der Umsatzsteuer nichts. Denn das Finanzamt muss zunächst prüfen, ob und welche der Ausnahmeregelungen für dich anwendbar sind. Meist wird es bei PV-Anlagen, die ab Januar 2023 angeschafft werden, aber im Ergebnis nach der neuen Regelung zu keinerlei oder nur sehr wenigen Erklärungspflichten kommen.

Tipp Den Erwerb einer Photovoltaikanlage teilst du dem Finanzamt mit, indem du per ELSTER den Fragebogen zur steuerlichen Erfassung beim Finanzamt einreichst.

Eine Gewerbeanmeldung bei der zuständigen Kommune (Stadt- oder Gemeindeverwaltung) ist nicht erforderlich. Das gilt jedenfalls dann, wenn die Photovoltaikanlage auf dem Dach des eigenen Wohnhauses installiert wurde.

Tipp Frag am besten bei dem Gewerbeamt in deiner Stadt oder Gemeinde, ob in deiner Gemeinde der Betrieb einer PV-Anlage angezeigt werden muss. Dann bist du auf der sicheren Seite.

Einkommensteuer bei Photovoltaikanlagen

Mit dem Jahressteuergesetz 2022 (JStG 2022) hat der Gesetzgeber mit Wirkung vom 1.1.2022 eine Steuerbefreiung in das Einkommensteuergesetz eingefügt: Einnahmen und Entnahmen aus dem Betrieb von bestimmten Photovoltaikanlagen unterliegen seit diesem Zeitpunkt nicht mehr der Einkommensteuer.

Die Steuerbefreiung bewirkt auch, dass für die Photovoltaikanlage keine Gewinnermittlung bzw. Einnahmen-Überschuss-Rechnung mehr zu erstellen ist.

Tipp Das gilt für alle PV-Anlagen-Betreiber, unabhängig davon, wann die Anlage angeschafft wurde und ob für Jahre vor 2022 die Vereinfachungsregelung in Anspruch genommen wurde.

Ab 2022: Einnahmen und Eigenverbrauch sind einkommensteuerfrei

Die Steuerbefreiung ist an die Höhe der installierten Bruttoleistung der PV-Anlage laut Marktstammdatenregister geknüpft und für kleine Photovoltaikanlagen gedacht. Die installierte Leistung findest du auf der Rechnung des Installateurs oder in der Anmeldung der Anlage beim Marktstammdatenregister.

Wie hoch sie sein darf, hängt davon ab, auf dem Dach welchen Gebäudes die Anlage installiert ist. Keine Steuerbefreiung gibt es, wenn die Gesamtleistung deiner Photovoltaikanlage mehr als 100 kWp beträgt.

Tipp Die Steuerbefreiung hängt nicht davon ab, wie der selbst erzeugte Solarstrom genutzt wird! Du kannst ihn also vollständig in das öffentliche Netz einspeisen (und eine Einspeisevergütung dafür bekommen), selbst verbrauchen, dein Elektroauto damit laden oder den Strom an deine Mieter verkaufen.

PV-Anlagen auf Einfamilienhäusern und reinen Betriebsgebäuden

Bei PV-Anlagen auf dem Dach eines Einfamilienhauses einschließlich dazu gehörender Nebengebäude (zum Beispiel Garagen, Carports oder Schuppen) oder auf dem Dach einer nicht zu Wohnzwecken genutzten Immobilie (Gewerbeimmobilien, Garagen, Scheunen) sind die Einnahmen daraus steuerfrei, wenn die installierte Bruttoleistung 30 kWp nicht überschreitet.

Installation auf sonstigen Gebäuden

Die Steuerbefreiung gilt auch für PV-Anlagen auf Zwei- oder Mehrfamilienhäusern und gemischt genutzten Gebäuden mit Wohnungen und Gewerbeeinheiten. Auch hier gilt die Grenze von 30 kWp Bruttoleistung je Wohn- und Gewerbeeinheit.

Freiflächenanlagen

Für Anlagen auf unbebauten Grundstücken gibt es keine Steuerbefreiung. Das gilt auch dann, wenn es sich um kleinere PV-Anlagen handelt.

Ab 2023: Keine Umsatzsteuer auf den Kauf einer PV-Anlage

Dieses Kapitel ist für dich wichtig, wenn deine Photovoltaikanlage nach dem 31.12.2022 installiert wurde.

Mit dem Jahressteuergesetz 2022 hat der Gesetzgeber für die Lieferung und Installation von bestimmten Photovoltaikanlagen einen Steuersatz von 0 % eingeführt. Er gilt ab dem 1.1.2023 und soll die Eigentümer dieser Anlagen unbürokratisch von der Umsatzsteuer (Mehrwertsteuer) entlasten.

Der Nullsteuersatz gilt für die Lieferung der Photovoltaikmodule und der für den Betrieb der Anlage wesentlichen Komponenten. Hierzu gehört

- der Wechselrichter,

- die benötigten Kabel und weitere Kleinteile sowie

- sämtliche in Zusammenhang mit der Installation anfallende Dienstleistungen.

- Darüber hinaus ist ausdrücklich auch die Lieferung und der Einbau von Batteriespeichern begünstigt.

Tipp Der Verkauf und der Einbau einer Wallbox zum Laden eines Elektrofahrzeugs unterliegt hingegen der Umsatzsteuer, weil es sich hierbei nicht um einen wesentlichen Bestandteil der Photovoltaikanlage handelt.

Die Umsätze aus dem Betrieb der Anlage, d.h. auf Verkauf und Eigenverbrauch des Stroms, sind grundsätzlich weiterhin umsatzsteuerpflichtig. Bei einem Großteil der Betreiber von Photovoltaikanlagen liegt der Umsatz jedoch unter der Kleinunternehmergrenze von 25.000 Euro pro Jahr. Und da es nach der Einführung des Nullsteuersatzes keinen Grund mehr gibt, auf die Kleinunternehmerregelung zu verzichten, fällt auf den Verkauf und den Eigenverbrauch des selbst erzeugten Stroms letztendlich keine Umsatzsteuer an.

Tipp Mit der Einführung des Nullsteuersatzes kannst du als Betreiber einer begünstigten Photovoltaikanlage getrost die Vorteile der Kleinunternehmerregelung für dich in Anspruch nehmen. So hast du deutlich weniger Erklärungspflichten gegenüber dem Finanzamt und keinerlei finanzielle Nachteile.

Gibt es noch umsatzsteuerliche Verpflichtungen?

Als Betreiber einer PV-Anlage, deren Strom ganz oder teilweise gegen eine Vergütung nach dem EEG (Erneuerbare-Energien-Gesetz) in das öffentliche Stromnetz eingespeist wird, wirst du automatisch Unternehmer im Sinne des Umsatzsteuergesetzes. Der Nullsteuersatz gilt nur für die Anschaffung der Anlage!

Da die Umsätze aus dem Stromverkauf aber in der Regel unter 25.000 Euro liegen, bist du automatisch Kleinunternehmer. Für den Verzicht auf diese Regelung gibt es nach der Einführung des Nullsteuersatzes keinen Grund mehr. Und als Kleinunternehmer hast du wesentlich weniger steuerliche Verpflichtungen als Unternehmer, die der Regelbesteuerung unterliegen.

Nach Installation der Photovoltaikanlage musst du nur noch

- dem Finanzamt die Aufnahme der Tätigkeit mithilfe des Fragebogens zur steuerlichen Erfassung mitteilen. Das machst du elektronisch per ELSTER.

- einmal im Jahr eine Umsatzsteuer-Jahreserklärung an das Finanzamt schicken, damit es prüfen kann, ob du die Kleinunternehmerregelung zu Recht anwendest.

Tipp Wenn du bereits aus anderen Gründen Unternehmer bist und umsatzsteuerpflichtige Leistungen erbringst, kannst du die Kleinunternehmerregelung nur dann in Anspruch nehmen, wenn deine Umsätze aus allen Tätigkeiten zusammengerechnet unter 25.000 Euro liegen.

Entnahme einer Photovoltaikanlage

Damit du auf den selbst verbrauchten Strom keine Umsatzsteuer zahlen musst, kannst du die Photovoltaikanlage »entnehmen«. Die Entnahme unterliegt dem Nullsteuersatz, wenn die Photovoltaikanlage die Voraussetzungen des § 12 Absatz 3 UStG erfüllt – also zum Beispiel maximal 30 kW (peak) Leistung hat und auf dem eigenen Einfamilienhaus errichtet wurde.

Tipp Wenn du beim Kauf der PV-Anlage (vor 31.12.2022) die Berechtigung zum vollen oder teilweisen Vorsteuerabzug hattest, ist eine spätere Entnahme als unentgeltliche Wertabgabe zu besteuern.

Eine Entnahme der gesamten PV-Anlage ist möglich, wenn der mit der Anlage erzeugte Strom zukünftig voraussichtlich mehr als 90% für nicht unternehmerische Zwecke verwendet wird.

Davon geht die Finanzverwaltung aus Vereinfachungsgründen insbesondere dann aus, wenn ein Teil des mit der Photovoltaikanlage erzeugten Stroms z.B. in einer Batterie gespeichert wird. Oder du legst dem Finanzamt eine Rentabilitätsrechnung vor, die eine Nutzung für unternehmensfremde Zwecke von über 90% nahelegt – das genügt ebenfalls.

Tipp Die Photovoltaikanlage kann nur insgesamt entnommen werden. Eine Entnahme nur eines Teils einer ursprünglich zulässigerweise dem Unternehmen zugeordneten PV-Anlage ist nicht möglich.

Die Entnahme der Photovoltaikanlage musst du beim Finanzamt anzeigen und dabei auch den Zeitpunkt der Entnahm genau benennen. Zudem musst du begründen, warum du die PV-Anlage entnimmst. Dazu verweist du auf die eben beschriebenen Gründe: Der erzeugte Strom wird künftig für nicht unternehmerische Zwecke verwendet, Batteriespeicherung, ggf. Rentabilitätsrechnung. Auch in der Umsatzsteuererklärung musst du die Entnahme eintragen.

Es kann passieren, dass du trotz der Entnahme die Umsatzsteuer aus den Einspeisevergütungen weiterhin erklären und abführen musst: Das ist der Fall, wenn du auf die Anwendung der Kleinunternehmerregelung verzichtet hast, um den Vorsteuerabzug aus dem Kauf der Anlage zu erhalten. Dann unterliegst du nämlich mindestens für 5 Kalenderjahre der Regelbesteuerung. Während dieser Zeit musst du die Umsatzsteuer für die Einspeisevergütungen in deiner Umsatzsteuererklärung angeben und an das Finanzamt abführen.

Abbau der Anlage

Wenn du den Betrieb deiner Photovoltaikanlage komplett einstellen möchtest, muss die Anlage abgebaut werden. Dies bietet sich zum Beispiel an, wenn zum Weiterbetrieb der Anlage größere Reparaturen nötig wären.

Bei den Kosten für die Demontage kannst du die Steuerermäßigung für Handwerkerleistungen nach § 35a EStG erhalten. Das gilt auch für eine in diesem Zusammenhang durchgeführte Dachsanierung.

Tipp Für die Entsorgung dürften keine Kosten anfallen, da die Hersteller zur kostenlosen Rücknahme der Module verpflichtet sind. Oft kannst du Module auch beim örtlichen Wertstoffhof kostenlos entsorgen.

Vielleicht findest du auch einen Käufer für die alten PV-Module. Den erzielten Verkaufspreis musst du nicht in der Einkommensteuererklärung angeben, da auch für ihn die Steuerbefreiung gilt. Umsatzsteuer fällt nur an, wenn du der Regelbesteuerung unterliegst. Als Kleinunternehmer musst du ohnehin keine Umsatzsteuer in der Rechnung ausweisen und abführen.

Steuererklärung für Photovoltaikanlagen mit der SteuerSparErklärung PLUS

Wenn du deine Steuererklärung optimieren und alle Sparmöglichkeiten nutzen möchtest, bietet dir unsere SteuerSparErklärung PLUS die Möglichkeit dafür. Die Software eignet sich für jeden, der sich über das Thema Steuern umfassend informieren möchte, ohne Geld für einen Steuerberater ausgeben zu müssen.

Wichtig Das Programmmodul Photovoltaik steht seit der Version SteuerSparErklärung 2024 (Steuerjahr 2023) nicht mehr zur Verfügung. Wenn du vor dem 1.1.2023 eine Photovoltaikanlage erworben und auf die Kleinunternehmerregelung verzichtet hast, musst du weiterhin eine Umsatzsteuervoranmeldung/Umsatzsteuererklärung abgeben.

Wenn du bisher das Programmmodul Photovoltaik genutzt hast, kannst du die notwendige Umsatzsteuererklärung für das Jahr 2024 im Programmmodul Gewinnermittlung 2024 (SteuerSparErklärung Steuerjahr 2024) (Datenübernahme aus Gewinnerfassung 2024 oder Datenübernahme aus Photovoltaik 2023, wenn keine Vorerfassung für Umsatzsteuer-Voranmeldung erforderlich).

Sonderfall: Balkon-Anlagen

Mit einem Stecker-Solargerät kannst du auch auf dem Balkon selbst Solarstrom erzeugen. Dieser Strom ist allerdings nicht zur Einspeisung in das öffentliche Netzt gedacht, sondern du musst ihn direkt in deinem eigenen Haushalt verwenden. Natürlich kannst du ihn auch in einer Batterie zwischenspeichern – nur ins öffentliche Netzt kommt er eben nicht.

Lange galten auch für Balkonkraftwerke einige ziemlich strenge (und nicht immer logische...) Regeln und Einschränkungen. Nach dem Inkrafttreten des »Solarpaket I« am 16.5.2024 ab es aber auch endlich hier gute Nachrichten und zahlreiche Erleichterungen. In unserem Artikel »Balkonkraftwerke: Darf man sie einfach so anbringen?« findest du ausführliche Informationen dazu.

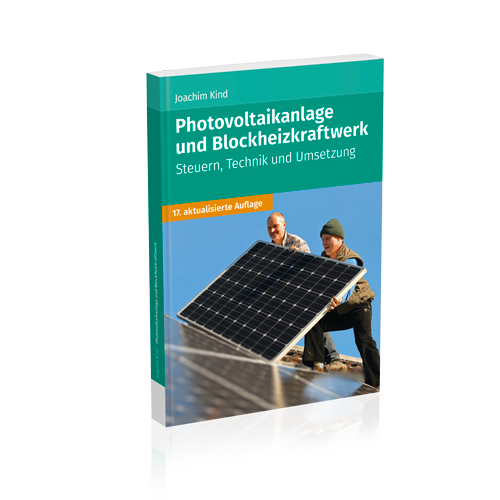

Unser Buch-Tipp

Photovoltaikanlage und Blockheizkraftwerk

Die wichtigsten Links