Verspätungszuschlag bei der Steuererklärung: Wie bedrohlich ist er wirklich?

-

Wer nicht rechtzeitig Ende des Monats seine Steuererklärung abgibt, muss horrende Verspätungszuschläge zahlen. So ähnlich geht das zurzeit durch die Medien. Wir sagen Ihnen wie, es wirklich ist.

Ihre Steuererklärung für das Jahr 2018 muss bis zum 31.7.2019 beim Finanzamt sein. Dass ein Antrag auf Fristverlängerung gut begründet sein will, wie es die Zeitungen schreiben, stimmt – ist aber nichts Neues. Auch in den vergangenen Jahren kam man mit der Begründung hab's vergessen

nicht weit.

Krankheit oder eine beruflich bedingte lange Abwesenheit sind Argumente, die die Finanzämter akzeptieren. In solchen Fällen gewähren sie eigentlich immer einer Fristverlängerung. Schließlich sitzen in den Finanzämtern auch Menschen, die eine Steuererklärung abgeben müssen und mit den Problemen rund um das Thema vertraut sind – von allen Seiten!

In der Regel hat das Finanzamt nichts dagegen, wenn die Steuererklärung ein paar Tage oder eine Woche später eintrifft. Danach müssen Sie aber mit Sanktionen rechnen, wenn Sie sich nicht vorher melden. Beantragen Sie deshalb rechtzeitig eine Fristverlängerung, wenn Sie für Ihre Steuererklärung noch mehr Zeit brauchen. Warten Sie nicht bis zum letzten Tag damit!

Allerdings sollten Steuerzahler dann auch innerhalb der neuen Frist ihre Steuererklärung abgeben, und nicht noch eine weitere Fristverlängerung beantragen!

Es gibt tatsächlich neue Regeln zum Verspätungszuschlag...

...die sind aber nicht so dramatisch, wie uns im Moment von verschiedenen Seiten suggeriert wird.

Ab Ihrer Steuererklärung für das Jahr 2018 ist gesetzlich geregelt, wann das Finanzamt einen Verspätungszuschlag zwingend erheben muss (§ 152 AO): Das ist insbesondere der Fall, wenn ein Steuerpflichtiger seine Steuererklärung für ein Kalenderjahr 14 Monate später immer noch nicht abgegeben hat.

Das bedeutet: Wenn Sie Ihre Steuererklärung für das Jahr 2018 bis Ende Februar 2020 noch nicht abgegeben haben, muss das Finanzamt einen Verspätungszuschlag festsetzen.

Der Verspätungszuschlag beträgt dann 0,25% der festgesetzten Steuer für jeden angefangenen Monat der Verspätung, mindestens aber 25 Euro.

Eine Ausnahme gilt nur dann, wenn

-

das Finanzamt Ihnen eine Fristverlängerung gewährt hat,

-

die Steuer auf 0 Euro oder auf einen negativen Betrag festgesetzt wird,

-

die zu zahlende Steuer nicht höher ist als die festgesetzten Vorauszahlungen.

Für Steuerpflichtige, die nicht wussten, dass sie zur Abgabe einer Steuererklärung verpflichtet sind, gibt es eine sogenannte Billigkeitsregelung. Betroffen sind zum Beispiel Rentner, deren zu versteuerndes Einkommen durch eine Rentenerhöhung über dem Grundfreibetrag liegt. Hier wird ein Verspätungszuschlag erst festgesetzt, wenn das Finanzamt zur Abgabe einer Steuererklärung aufgefordert hat und der Steuerpflichtige innerhalb der festgesetzten Frist keine Steuererklärung abgibt.

So können Sie den Verspätungszuschlag vermeiden

Es gibt zwei Möglichkeiten, einen Verspätungszuschlag zu vermeiden:

-

Sie geben innerhalb der Abgabefrist eine unvollständige Steuererklärung ab: Reichen Sie dann zumindest den ausgefüllten vierseitigen Mantelbogen und die Anlage N, auf der Sie Bruttolohn und gezahlte Lohnsteuer angeben, ein. Nennen Sie in Ihrem Schreiben an das Finanzamt auch ein Datum, bis zu dem Sie fehlende Unterlagen nachreichen werden – und tun Sie das dann auch!

-

Sie stellen einen Antrag auf Fristverlängerung nach § 109 AO: Geben Sie die Gründe an, weshalb Sie momentan keine Zeit für Ihre Steuererklärung haben, und bitten Sie um Fristverlängerung bis zu einem bestimmten Datum.

|

|

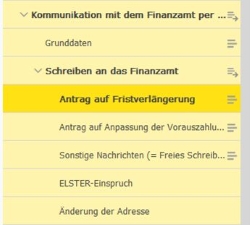

Für Ihren Antrag auf Fristverlängerung benutzen Sie am besten unseren kostenlosen Musterbrief "Antrag auf Fristverlängerung der Steuererklärung". Sie können ihn direkt hier herunterladen. Nutzer der SteuerSparErklärung finden den Musterbrief natürlich auch in ihrer Steuer-Software zum Ausdrucken. Alternativ können Sie den Antrag ganz einfach elektronisch aus der Software über Elster an das Finanzamt senden (siehe Abbildung links). Hierbei ersparen Sie sich Zeit und Portokosten. |